Daftar Isi

Pajak adalah suatu pungutan yang dilakukan oleh pemerintah terhadap warganya yang memenuhi kriteria tertentu sebagai wajib pajak. Pungutan ini sifatnya keharusan dan tidak ada timbal balik berupa imbalan langsung bagi setiap orang yang menyetorkannya. Kita harus mengetahui cara menghitung pajak penghasilan usaha pribadi dengan benar.

Dengan membayar pajak artinya seseorang telah membantu meringkankan beban negara dalam berbagai hal, baik itu pembangunan infrastruktur, membayar gaji TNI, Polisi, Pegawai negeri, menekan inflasi dan pemerataan pembangunan di setiap daerah.

Adapun, penerimaan pajak sendiri dapat berasal dari beberapa sumber diantaranya adalah perusahaan, perorangan dan penerimaan melalui barang-barang yang dibeli/dimiliki, seperti pajak kendaraaan bermotor, tanah, bangunan atau pajak ketika seseorang membeli barang mewah.

Nah, dalam artikel ini kita akan membahas secara khusus tentang pajak yang harus dibayarkan dari hasil usaha yang bersifat perorangan atau pribadi. Bagaimana cara menghitung pajak penghasilan usaha pribadi dan bagaimana rumusnya? Mari kita simak secara seksama.

Apa Itu Pajak Penghasilan Usaha Pribadi?

Pajak penghasilan usaha pribadi adalah pajak yang berasal dari perusahaan perseorangan yang dikenakan pajak berdasarkan PPN (Pajak Pertambahan Nilai) dan juga PPh (Pajak Penghasilan).

Usaha pribadi sendiri adalah usaha yang dijalankan dan dikelola secara mandiri, umumnya ia memiliki ciri-ciri sebagai berikut :

- Dimiliki secara mandiri/perorangan/perusahaan keluarga

- Modal sedikit

- Dikelola dengan sederhana

- Pertambahan nilai dan penghasilan kecil

- Dijalankan sesuai keinginan pemiliknya

Contoh dari usaha yang dijalankan pribadi misalnya adalah salon, laundry, toko grosir atau toko kelontong, bengkel, warung makan dan beberapa usaha yang tergolong pada Usaha Mikro Kecil dan Menengah atau UMKM.

Semua usaha tersebut akan dikenakan wajib pajak jika memenuhi persyaratan dan kriteria tertentu dari wajib pajak. Cara menghitung pajak penghasilan usaha pribadi dan perhitungannya telah diatur menurut peraturan perundang-undangan yang berlaku.

Cara Menghitung Pajak Penghasilan Usaha Pribadi

Selanjutnya adalah bagaimana cara menghitung pajak penghasilan usaha pribadi. Berikut ini adalah sedikit penjelasan singkatnya untuk anda sekalian.

- Jika Omset Kurang dari 4,8 Miliar

Untuk yang pertama adalah jika omset yang diperoleh dalam perputaran waktu usaha selama 1 tahun tidak melebihi dari 4,8 miliar, maka penghasilan usaha pribadi dikenakan tarif sebanyak 0,5 persen dari omset. Ini bersifat PPh final sebagaimana telah diatur dalam undang undang.

Dalam peraturan sebelumnya PPh Final ini jumlahnya sekitar 1%,, namun pada 2018 diturunkan setengahnya menjadi 0,5 dengan tujuan agar para pelaku UMKM tidak terbebani dengan pajak dan bisa fokus mengembangkan usahanya lebih lanjut.

Jika penghasilan anda ada dilevel ini maka diwajibkan untuk melakukan pencatatan. Jika anda ingin melakukan pembukuan pun sebetulnya tidak masalah, namun itu sifatnya tidak wajib.

- Jika Omset Lebih Dari 4,8 Miliar

Cara menghitung pajak penghasilan usaha pribadi jika omset selama satu tahun diatas 4,8 miliar atau setara adalah dengan menghitung omset kemudian dikurangi biaya biaya lain yang diatur dalam Pasal 17 PPh, seperti misalnya gaji karyawan, upah, tunjangan dan biaya lainnya.

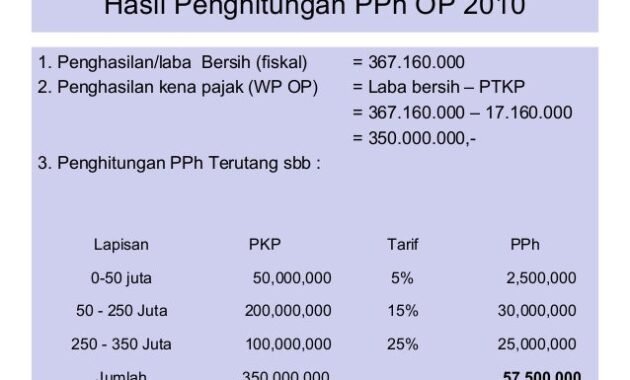

Untuk perhitungan PKP atau pengusaha kena pajak atau penghasilan kena pajaknya kurang lebih adalah sebagai berikut :

- Dikenakan pajak sebesar 5% jika PKP 50 juta

- Dikenakan pajak sebesar 15% jika PKP 50-250 juta

- Dikenakan pajak sebesar 25% jika PKP 250-500 juta

- Dikenakan pajak sebesar 30% jika PKP diatas 500 juta.

Untuk pengusaha yang ada di poin kedua ini, ia juga memiliki kewajiban untuk memungut PPN dari setiap jasa dan barang yang dijualnya sebanyak 10%. Ini nantinya juga akan disetor kepada dinas perpajakan.

Pajak Penghasilan Sebagai Pengusaha

Dalam perusahaan dengan bentuk yang lebih besar seperti misalnya PT. Pajak penghasilan harus dibayarkan sesuai dengan 3 sumber penghasilan yang umumnya dimiliki oleh pengusaha, diantaranya adalah :

1. Penghasilan Sebagai Karyawan

Dalam sebuah bisnis atau perusahan, seseorang dimungkinkan berposisi sebagai pemegang saham dan juga sebagai karyawan. Sebagai pemegang saham dia akan mendapatkan pembagian deviden secara berkala dan sebagai karyawan ia akan mendapat penghasilan setiap bulannya berdasarkan jabatan yang di dudukinya.

Untuk menghitung pajak dari penghasil pengusaha sebagai karyawan sama seperti penghitungan pajak pada karyawan secara umum, yakni

Pajak = Penghasilan bruto – PTKP x tarif pajak

Pembayaran pajak jenis ini biasanya dibayarkan setiap bulan dengan potongan langsung dari perusahaan sebelum gaji nanti diberikan.

2. Penghasilan Sebagai Pemegang Saham

Sebagai pemegang saham dalam sebuah perusahaan, anda akan mendapatkan pembagian hasil dari setiap laba yang diperoleh oleh perusahaan, umumnya ini dilakukan setahun sekali sesuai ketetapan waktu yang disepakati sebelumnya.

Untuk penghasilan yang diperoleh dari hasil pembagian deviden, ini bukan merupakan objek wajib pajak, karena pajak dihitung secara langsung dari hasil laba perusahaan sebelum dibagi-bagikan kepada para pemegang saham.

3. Penghasilan Dari Usaha Lain

Sebagai pengusaha terkadang anda mempunyai pekerjaan pekerjaan lain diluar dari usaha yang sedang dijalankan. Meskipun pekerjaan tersebut tidak tetap dan hanya sampingan, hasil dari pekerjaan tersebut juga dapat dikenakan pajak. Namun, tentunya jika memenuhi prasyarat tertentu.

Pajak dari penghasilan usaha lain = Penghasilan bruto – PTKP x tarif pajak.

Tanya Jawab Seputar Cara Menghitung Pajak Penghasilan Usaha Pribadi

Bagaimana cara menghitung pajak untuk Wajib Pajak orang pribadi?

Bagi Wajib Pajak Orang Pribadi dengan pembukuan, sesuai yang tertulis dalam Pasal 2A ayat (6)UU PPh, ada tiga cara perhitungan untuk mendapatkan hasil PKP, yaitu: PKP = penghasilan neto – PTKP. PKP = penghasilan neto – zakat – PTKP. PKP = penghasilan neto – zakat – kompensasi rugi – PTKP.

Berapa persen pajak NPWP pribadi?

Berikut ini lapisan tarif terbaru pajak penghasilan (PPh) orang pribadi (OP): Penghasilan sampai dengan Rp 60 juta kena tarif 5 persen. Penghasilan di atas Rp 60 juta-Rp 250 juta kena tarif 15 persen. Penghasilan di atas Rp 250 juta-Rp 500 juta kena tarif 25 persen.

Berapa persen pajak penghasilan PT?

Tarif pajak yang dikenakan kepada perusahaan adalah sebesar 25%. Ketentuan ini berdasarkan Pasal 17 Ayat 1 Bagian b UU No. 36 Tahun 2008 tentang Pajak Penghasilan. Tarif pajak 25% telah berlaku sejak tahun 2010.

Berapa persen pajak perorangan?

Dalam RUU HPP aturan PPh orang pribadi terdiri dari, penghasilan Rp 0 sampai Rp 60 juta per tahun dikenakan tarif 5%, di atas Rp 60 juta sampai Rp 250 juta per tahun dikenakan tarif 15%, dan di atas Rp 250 juta sampai Rp 500 juta per tahun akan dikenakan tarif 25%.

Besarnya PTKP wajib pajak pribadi belum menikah adalah?

Untuk Wajib Pajak tidak/belum menikah

Maka, perhitungan PTKP-nya adalah sebagai berikut: … PTKP berdasarkan peraturan = Rp54 juta. PPh 21 terutang (gaji setahun – PTKP) = Rp54 juta – Rp54 juta = 0.

Penutup

Nah, itulah kurang lebih cara menghitung pajak penghasil usaha pribadi dari Seputar Kerja. Jika anda kebingungan sebetulnya anda bisa berkonsultasi kepada para petugas pajak baik dengan mendatanginya secara secara langsung atau melalui layanan costumer service dinas perpajakan.

Bagaimanapun, membayar pajak adalah sebuah kewajiban sebagai warga negara yang baik agar proses roda pemerintahan dapat berjalan dengan baik. Jika anda belum memiliki NPWP daftarkan diri anda segera pada unit-unit pelayanan yang ada.