Daftar Isi

Dalam satu dekade ini sebuah pertempuran epik terjadi di dunia perbankan. Musuh tak terduga datang, kecil tapi gigitannya bikin sakit kepala. Lalu ada jawara tangguh dari semesta lain yang tiba-tiba datang ingin menaklukkan dunia. Juga ada konsolidasi pemain. Lawan jadi kawan, kawan makan kawan. Beragam senjata teknologi tinggipun diciptakan dan dikerahkan untuk menggempur lawan. Pokoknya mirip kayak cerita film Avengers. Itulah realita yang tengah terjadi di industri perbankan, datangnya Bank Digital. Memang seperti apa sih kongkritnya pertempuran di dunia perbankan itu? Dan siapa yang akan keluar sebagai pemenang? Lalu seperti apa endgame dari industri perbankan ini? Yuk simak kisahnya di artikel berikut ini!

Inovasi Bank Digital di Dunia Perbankan

Ketika bicara Inovasi saya seringkali mendapati eksekutif bank berkata. Kami ini ada dalam industri yang Highly Regulated, penuh dengan regulasi. Maka bank sulit melakukan inovasi. Salah sedikit bisa disemprot OJK, begitu katanya. Dia ada benarnya, namun juga ada enggak benarnya. Benar bahwa ada aturan yang harus dijaga dan tidak boleh dilanggar. Namun masih banyak kok ruang inovasi yang bisa dimainkan oleh bank. Nggak percaya? Lihat saja perkembangan berbagai layanan digital banking saat ini.

Bagi saya setelah industri teknologi tinggi dan telekomunikasi, sekarang ini industri perbankan lagi seru-serunya berinovasi. Disrupsi yang tengah terjadi di perbankan itu gila-gilaan. Yang enggak kuat lewat. Mending mengizinkan diri dimakan sama yang gede daripada musnah tak berbekas.

Kompetisi Bank Digital dan Bank Konvensional di Dunia Perbankan

Dulu persaingan didunia perbankan itu sederhana. Masing-masing bank punya marketnya sendiri-sendiri. Punya produknya sendiri sendiri. Lalu tentu saja masing-masing bank itu kan ingin berkembang. Maka merekapun mulai menggarap pelanggan di luar pasar utamanya. Yang artinya mengambil pelanggan dari pasar lain yang saat itu digarap oleh bank lain. Mereka menawarkan produk yang mirip-mirip, dengan penawaran nilai yang lebih. Dengan harapan bisa merayu sang nasabah. Istilah lain dari pelanggan di industri perbankan. Untuk memindahkan uangnya dan semua transaksi keuangannya ke bank tersebut.

Dari situlah dimulai persaingan antarbank. Nah lama kelamaan kan semua bank menggarap semua pasar dan produk bank yang satu dengan yang lainnya juga akhirnya 11-12, hampir enggak ada bedanya. Maka persaingan pun mengarah pada perang harga. Bunga pinjaman rendah, bunga tabungan tinggi dan seterusnya. Dari sini masukklah teknologi. Karena margin keuntungan yang semakin menipis maka bank harus jadi sangat efisien, teknologi jadi solusi.

Sejak dulu sebenarnya bank itu selalu jadi yang terdepan yang terkait dengan adopsi teknologi. Namun saat itu terakselerasi. Teknologi bukan hanya membantu bank untuk menjadi lebih efisien dalam menjalankan operasinya, namun juga membantu meningkatkan tingkat keamanan dan kecepatan dari layanannya. Itu adalah keunggulan kompetitif baru yang jadi andalan bank dalam bersaing. Lalu kemudian semua bank mulai mengadopsi teknologi yang sama. Sama-sama efisien, sama-sama aman, sama-sama cepat.

Balik lagi deh ya 11-12 nggak banyak bedanya. Titik persaingan kemudian bergeser ke arah pelayanan nasabah. Bank mulai fokus pada kepuasan pelanggan. Bukan hanya pada efisiensi internal saja. Budaya pelayanan pun dibangun, kantor cabang diperindah. Di setiap media promosi bank berlomba-lomba menampilkan wajah Mbak-mbak cantik yang senyumnya begitu mempesona. Dan begitulah wajah persaingan didunia perbankan untuk waktu yang cukup lama. Hingga kemudian..

Munculnya Kedatangan Bank Digital

Hadirnya teknologi internet bergerak melahirkan piranha bagi pelaku industri perbankan. Piranha yang saya maksud itu adalah fintech. Sesuai namanya financial tecnology. Fintech adalah perusahaan teknologi berbasis aplikasi yang memberikan layanan finansial. Awal mula Fintech bisa ditelusuri saat .com booming muncul menjelang tahun 2000. Paypal layanan pembayaran online yang didirikan tahun 1959 dinilai sebagai fintech pertama yang benar-benar sukses secara global.

Dalam satu dekade terakhir ratusan startup teknologi dibidang finansial pun bermunculan. Kepala OJK Institute Agus Sugiarto mengatakan fintech yang beroperasi di Indonesia itu ada dua macam. Pertama fintech payment atau pembayaran. Fintech jenis ini berada dibawah pengaturan dan pengawasan Bank Indonesia. Dan yang kedua adalah fintech pembiayaan P2P yang diatur dan diawasi oleh OJK. Fintech pembiayaan mengambil dana dari masyarakat sebagai investor bukan sebagai tabungan.

Walaupun ukurannya kecil, namun jumlah fintech yang semakin banyak ini mulai mengganggu Bank. Kemudahan dan kenyamanan yang mereka tawarkan pada nasabah mulai menggerogoti produk-produk andalan bank. Tentu saja Bank tidak tinggal diam, sebagian bank memutuskan untuk menjalin kerjasama dengan fintech. Sebagian lagi bahkan membuat fintech nya sendiri.

Sisi positif dari hadirnya fintech ini adalah munculnya kesadaran bank untuk lebih serius menggarap layanan mobile banking nya bagi para nasabahnya. Fintech telah mendongkrak ekspektasi nasabah pada kemudahan dan kenyamanan layanan keuangan. Maka bank tidak punya pilihan selain setidaknya menyamakan penawaran nilai yang diberikan oleh fintech. Secara umum batasan dan regulasi yang diterapkan oleh BI dan OJK pada fintech itu membuat bank jadi nggak terlalu khawatir bahwa bisnisnya akan gulung tikar dalam waktu dekat gara-gara dimakan oleh piranha-piranha itu. Bank masih bisa tidur dengan nyenyak hingga kemudian..

Serangan Dari Raksasa Teknologi di Dunia Perbankan

Para raksasa teknologi seperti Amazon, Apple, Google dan Facebook masuk tanpa undangan di pesta bancahan senilai 28 triliun USD itu. Amazon dalam rangka mendongkrak transaksi di dalam ekosistemnya meluncurkan Amazon Prime reward visa card di Tahun 2017 untuk para membernya. Amazon juga memiliki payment services dan juga layanan pinjaman untuk para merchant dalam ekosistemnya. Bahkan dalam waktu dekat Amazon juga akan bekerjasama dengan beberapa lembaga finansial untuk mengeluarkan rekening giro.

Tidak mau kalah Apple bekerjasama dengan Goldman Sachs dan Mastercard untuk merilis Apple Card di bulan Agustus 2019. Apple Card adalah sebuah kartu kredit dengan segudang fitur yang bank sulit untuk bisa saingi. Bebas biaya apapun, cashback harian dua persen dari setiap transaksi dan masih banyak lagi. Selang tiga bulan di November 2019 Facebook meluncurkan Facebook Pay sebuah layanan pembayaran online dimana pengguna dapat menerima dan mentransfer uang melalui seluruh aplikasi milik Facebook termasuk nantinya Instagram.

Kemudian Google mengikuti. Bekerjasama dengan 11 bank diantaranya sedan Citi dan BBVA, google merilis Google Plex bank account untuk melengkapi Google Play miliknya. Google Plex ini membuat pengelolaan keuangan pribadi maupun bisnis menjadi lebih mudah, aman dan simple. Persis seperti produk-produk Google lainnya. Hadirnya raksasa teknologi di area permainan perbankan ini jelas nggak bisa dipandang enteng. Fintech-fintech sebelumnya itu kan hanya berupa startup kecil, banyak memang tapi kan tetep aja kecil.

Nah ini, mereka ini kan raksasa yang dikenal doyan makan perusahaan di setiap industri yang dimasukinya. Mereka punya basis pelanggan yang sangat besar dan loyal. Produk mereka sudah jadi bagian dari kebiasaan dan gaya hidup masyarakat. Semua interaksi dan transaksi kita terjadi di platform mereka. Maka apa yang akan menghambat pengguna mereka untuk menggunakan layanan keuangan di platform mereka. Jika itu lebih nyaman dan mudah.

Lagipula enggak ada orang kok yang mau melakukan aktivitas perbankan. Mereka maunya ya beli sesuatu atau menjual sesuatu, mengirim uang atau menerima uang. Dan jika platform yang biasa mereka gunakan itu menawarkan pinjaman serta membantu mereka mengelola keuangan dengan lebih mudah lebih baik, maka apa yang membuat mereka tetap memerlukan kehadiran sebuah Bank?

Sebagian besar kita mungkin mengatakan tenang masih lama. Di negeri asalnya aja mereka belum gitu-gitu amat, apalagi masuk Indonesia. Lagipula mereka kan juga harus kerjasama dengan bank untuk menawarkan produk-produk perbankan. Iya sih, tapi urusan lama atau sebentar itu kan relatif. Tetap mereka akan masuk ke sini. Dan tentang kebijakan kerjasama dengan perbankan. Yakin, itu akan berubah. Intinya adalah ketika semua yang tadi kita khawatirkan itu benar terjadi seberapa siap kita.

The Banks Strike Back

Berbicara tentang kesiapan, ternyata jauh hari sebelum gonjang-ganjing masuknya The Titans ke industri perbankan ada sebuah bank yang tidak diperhitungkan yang memulai sebuah revolusi perbankan di negeri Indonesia. Revolusi itu Kini kita kenal dengan digital banking atau bank digital dan bank itu adalah BTPN (Bank Tabungan Pensiun Nasional). Di Agustus 2016 BTPN meluncurkan aplikasi bernama Jenius yang dapat membantu masyarakat dalam mengatur keuangan secara lebih mudah, cerdas dan aman hanya dengan menggunakan handphone mereka.

Berbeda seperti fintech, Jenius ini menawarkan layanan keuangan seperti yang bank biasa berikan, dan tentu saja plus plus. Beda juga dengan mobil banking yang jadi antarmuka digital dari sebuah layanan bank traditional. Jenius hadir layaknya sebuah bank yang berdiri sendiri, cuma bedanya bentuknya digital. Inisiatif BTPN itu diikuti oleh Bank Bukopin yang menunjukkan Wokee 2 tahun kemudian. Di tahun yang sama yaitu 2018 Digibank dari DBS Bank meluncur. Kemudian di tahun 2020 Bank UOB meluncurkan TMRW.

Nah semua merek yang saya sebut barusan itu merupakan Bank Digital ya. Diciptakan oleh Bank Konvensional yang sudah mapan untuk melayani kebutuhan perbankan kaum milenial yang sudah terbiasa dengan kemudahan dan kenyamanan bertransaksi di gadget mereka. Sekaligus sebagai senjata untuk menghalau gempuran demi gempuran yang diluncurkan oleh para fintech dan perusahaan-perusahaan teknologi besar.

Riset McKinsey pada 17000 orang di 15 negara di Asia menemukan bahwa Indonesia merupakan negara tercepat yang melakukan adopsi digital. Lebih cepat dibandingkan Brazil dan China. McKinsey juga menyebutkan bahwa hanya lima persen saja masyarakat yang menggunakan produk non perbankan. Sisanya layanan keuangan di Indonesia masih didominasi oleh bank. Selain itu McKinsey juga mencatat berbeda dengan negara lain, tingkat loyalitas nasabah Indonesia terhadap sebuah produk jasa perbankan dinilai tinggi.

Jadi dengan begitu bank-bank di Indonesia berada dalam kondisi aman kan. Benar mereka aman? Apakah ini endgame di dunia perbankan? Saya yakin anda sudah bisa tebak ya jawabannya tidak. Tidak sama sekali! Ini hanya awal dari pertempuran baru di sekuel terbaru dari trilogi, tetralogi atau pentalogi dari kisah peperangan yang enggak ada habisnya ini.

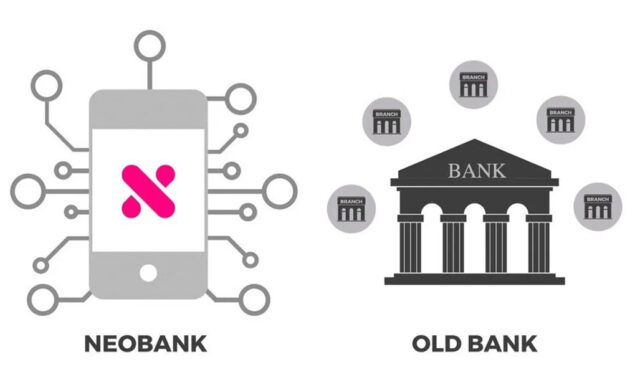

Neobank Lahir

Akhir-akhir ini dunia perbankan diserbu dengan berita hadirnya Neobanks di Indonesia. Neobanks itu bukan merk sebuah bank ya, melainkan sebuah jenis bank. Neobank adalah bank digital yang tidak punya cabang fisik satupun juga, keberadaannya neobank ini 100% online. Loh apa bedanya dengan digital bank yang sebelumnya kita bahas? Digital bank itu sesungguhnya adalah digital extention atau perpanjangan digital dari sebuah bank konvensional.

Jenius itu digital extensionnya BTPN. Digibank adalah digital extensionnya DBS Bank. Sementara Neobank merupakan Bank Digital yang murni berdiri sendiri. Jadi Neobenk itu sebenarnya lebih pas disebut sebagai perusahaan teknologi yang melakukan fungsi perbankan. Seperti fintech tapi besar dan berlaku seperti Bank. Neobanks

Indonesia yang saat ini tengah ramai dibicarakan di antaranya adalah Bank Neo Commerce dan Bank Jago.

Karena tidak memiliki kantor cabang maka Neobanks ini dapat beroperasi dengan sangat efisien. Hal itu memungkinkan Neobanks untuk memberikan bunga simpanan yang tinggi dan mengurangi bahkan menghilangkan semua bentuk biaya-biaya transaksi. Selain itu karena DNA-nya adalah perusahaan teknologi, neobanks itu biasanya sangat customer-centric. Mereka secara cepat mengumpulkan, mengolah dan menganalisa data pelanggan untuk dapat memberikan pelayanan yang bukan hanya cepat namun juga sangat personal kepada para nasabahnya.

Adapun kelemahan neobanks saat ini ada pada jenis layanannya yang masih belum selengkap layanan dari sebuah bank traditional. Namun demikian sebuah studi di Amerika Serikat menunjukkan bahwa 90% nasabah puas dengan layanan Neobanks. Angka itu jauh diatas jumlah nasabah puas dari 50 bank Global teratas yang hanya 66% saja. Kepuasan ini didorong oleh kemampuan Neobank dalam Munculkan fitur-fitur canggih secara cepat sehingga dapat meningkatkan kinerja mereka. Data di tahun 2018 menunjukkan bahwa Neobank secara rata-rata mampu menambah 10 fitur baru pertahunnya.

Sementara bank konvensional hanya menambah enam fitur saja. Wajar jika saat ini Neobanks jadi incaran para investor. Berdasarkan data Bloomberg harga saham Nank Jago melesat 310,81% sejak awal tahun. Sementara harga saham Bank Neo Commerce melonjak 406,39% sejak awal tahun. Saat ini nilai market cap Bank Jago sudah melampaui Unilever Indonesia dan Astra Internasional serta mendekati market cap dari Bank Mandiri.

The Great Consolidation

Bank-bank besar yang lain yang ada di Indonesia tentu saja enggak mau ketinggalan dong. Mereka berlomba-lomba mengakuisisi bank-bank yang lebih kecil untuk kemudian ditransformasi menjadi Bank Digital berjenis Neobank. Bank BCA misalnya mengakuisisi bank Royal untuk ditransformasi menjadi BCA Digital. Mega Corpora Holding Company dari Bank Mega mengakuisisi Bank Harda Internasional untuk tujuan yang sama.

Menariknya persaingan merebutkan kue manis industri finansial ini diramaikan oleh lebih banyak lagi pemain di luar industri perbankan. Sea Grup misalnya induk dari online marketplace shopee mengakuisisi Bank Kesejahteraan Ekonomi kemudian mengubahnya menjadi Bank digital bernama Sea Bank Indonesia. Bukalapak juga nggak mau kalah, ia bekerjasama dengan bank Standard Chartered Indonesia untuk juga mendirikan sebuah Bank Digital.

Sementara Gojek mengakuisisi 22 persen saham Bank Jago. Muncul pertanyaan kenapa bank-bank besar itu repot-repot mengakuisisi bank lain untuk ditransformasi jadi Bank Digital? Kenapa nggak Bank itu aja yang bertransformasi jadi Bank Digital? Jawabannya pertama mentransformasi Bank Konvensional yang sudah mapan untuk jadi bank digital itu tidak mudah. Bank-bank besar itu sudah punya Legacy System dan infrastruktur yang tidak bisa begitu saja diubah.

Perlu waktu yang lama dan juga belum tentu berhasil. Sementara pesaing sudah semakin masuk memakan pasar layanan finansial digital. Maka pilihan yang lebih baik adalah membuat Bank Digital dari awal atau pilihan yang lebih cepat ya mengakuisisi Bank kecil dan mengubahnya jadi Bank digital. Jawaban yang kedua adalah karena mengubah Bank Konvensinal yang mereka miliki sekarang menjadi Bank digital itu juga bukan merupakan langkah yang bijak. Layanan perbankan digital masih berada pada tahapan awal perkembangannya.

Mayoritas nasabah saat ini masih lebih memilih bertransaksi di bank tradisional ketimbang di Bank Digital. Maka ketika sebuah bank besar seperti BCA misalnya membuat BCA Digital, maka saat itu BCA memiliki keuntungan untuk dapat memainkan strategi Ambidexter yaitu melakukan aktivitas eksploitasi bersamaan dengan Explorasi. Bank BCA bisa memeras habis bisnis bank konvensional saat ini. Disaat yang sama BCA digital menggarap peluang bisnis digital banking masa depan.

Endgame of Banking

Saat diwawancarai CNBC Indonesia Presiden Direktur Bank Central Asia Jahja Setiaatmadja mengatakan awal tahun 1990, kita punya 200 Bank lebih. Sekarang 7-8 Bank sudah menguasai sekitar 60-70 dari market share. Bank Digital juga demikian. Saya pikir hanya tiga yang punya kemampuan untuk berlanjut. Tidak semua bank digital yang lahir saat ini akan tumbuh besar. Hanya sebagian saja yang nantinya akan menguasai pasar. Sebagai besar lainnya akan menggarap pasar yang lebih niche dengan produk yang lebih spesifik.

Saya juga melihat bahwa dimasa datang persaingan tidak terjadi antara Bank Konvensional dengan Bank Digital karena masing-masing punya segmen pasarnya sendiri-sendiri. Hingga tentu saja suatu saat nanti Bank Konvensional akan sepenuhnya tergantikan oleh Bank Digital. Persaingan didunia perbankan masa depan juga bukan antara bank dengan perusahaan teknologi. Karena keduanya saling melengkapi dan saling membutuhkan.

Sementara konsolidasi perbankan dengan E-commerce, jaringan media sosial dan layanan komunikasi akan terus terjadi. Hingga pada akhirnya nanti cucu-cucu kita nggak akan lagi mengenal apa itu bank. Seluruh aktivitas keuangan masyarakat saat itu sudah melebur dalam aplikasi digital yang mereka gunakan sehari-hari.

Bank akhirnya kembali pada misi sejatinya. Reason for being nya. Yaitu menjadi fasilitator keuangan yang bekerja dibalik layar membantu kita menikmati kehidupan terbaik serta meraih impian-impian kita. Dan bank yang akan jadi pilihan bukanlah bank yang paling

mentereng kantor-kantor nya, paling banyak modalnya, paling cantik karyawannya. Melainkan bank yang paling mengerti kita, paling mampu mengantisipasi segala kebutuhan kita serta menyajikan solusi untuk kita bahkan sebelum kita memintanya.

Penutup

Saya tutup artikel yang membahas kedatangan Bank Digital ini dengan pertanyaan usil Brett King dalam bukunya banking 4.0. Diperusahaan anda apakah Head of Digital memiliki posisi lebih tinggi dari Head of Branches? Jika tidak, mungkin sebaiknya Anda bekerja untuk Blockbuster atau Kodak saja.

Mudah-mudahan artikel ini bermanfaat untuk kita!